円高になったら外国株投資はどうなるか?

短期の為替の動きを予想することはできませんが、円高になっていく局面で海外株式投資はどうなるのかを長期投資の観点から整理してみましょう。

下図は1985年2月から2023年11月までのドル円相場の推移グラフです。

1985年2月に1ドル259円だった為替相場は2023年11月末時点で148円台と大幅円高になりました。最も円高だった2012年1月には1ドル76円でした。

これは1985年当時、1ドルを得るのに259円必要だったものが2012年にその1ドルを円にもどしたら76円になっていた、という計算になります。反対に2012年当時は1ドル得るのに76円必要でしたが、その1ドルが現在148円になっています。

こうしてみると為替の動きによる損益は時期によって大きく変わることがわかります。

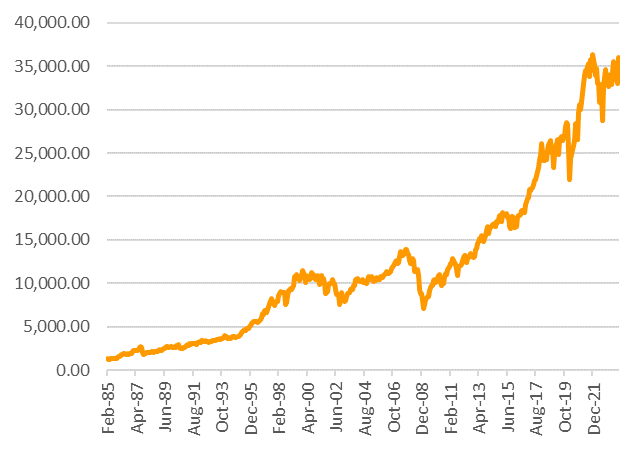

下図はこの間のNYダウ平均株価の推移です。

為替のグラフが1980年代の急激な円高の後は円高になったり円安になったりを繰り返していたのに対し、株式は短期的にはアップダウンはありますが右肩上がりであることがわかります。これは株式(会社)は価値を創造しているのに対し、為替は物の交換レートであり価値を創造していないからだと言えます。

その結果、1985年2月に1284ドルだったNYダウ平均株価は、2023年11月末には35950ドルと約28倍と為替のマイナスを十分にカバーしていたことがわかります。

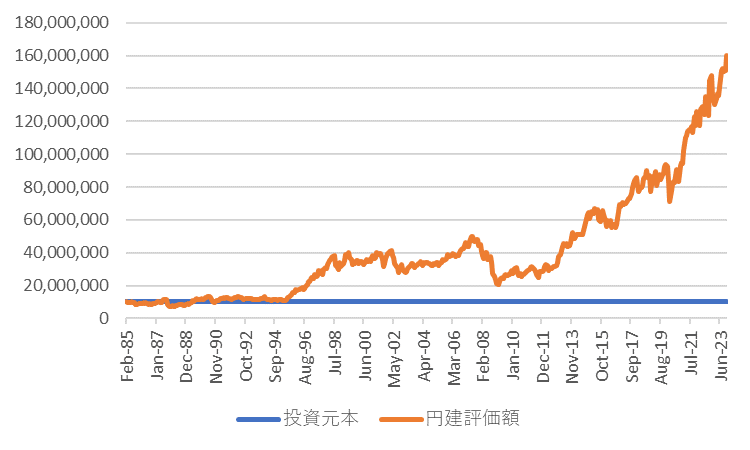

下図は1985年に投資した1000万円の推移を表しています。当初10年は急激な円高の影響を受け投資元本の1000万円の付近をうろうろしていましたが、その後は株式の成長が為替の変動を上回り、最も円高になった2012年2月時点で約2900万円になっていました。そして2023年11月末時点でなんと1億6000万円にまでその価値を膨らませています。

こうしてみると確かに急激な円高は海外株式投資には逆風ですが、長期で見ると株式(会社)の成長が為替の変動を上回ると考えてよさそうです。

仮に急激な円高がすごく心配な場合は投資時期を分ける等で対処し、為替の変動そのものに投資判断をゆだねない方が良いのではないでしょうか?